+36-42-403

info@

2022. második negyedévében a magyarok többsége végig fix kamatozású lakáshitelt igényelt: az érdeklődők 58,7 százaléka tette le a voksát a kiszámíthatóság mellett. A második legnépszerűbb, 10 éven át változatlan kamatozású jelzáloghitelt fele annyian választották, mint a legbiztonságosabb megoldást. Egy évvel ezelőtt ez az arány még fordított volt. Mi történt a hitelpiacon, miért ilyen népszerű a fix kamatozás? Tényleg megéri a kiszámíthatóságot választani? A Bankmonitor szakértőinek segítségével ezeknek a kérdéseknek jártunk utána.

Megjelent a MNB 2022. szeptemberi jelentése a hazai hitelezési folyamatokról. A jegybank többek között megvizsgálta, hogy milyen lakáshitelt választottak az elmúlt időszakban a magyarok. Komoly trendfordulat tanúi lehetünk, ugyanis a korábbi évek legnépszerűbb kölcsönét az egy évtizeden át változatlan kamatozású jelzáloghitelt letaszította trónjáról a végig fix kamatozású konstrukció.

Ráadásul ez a fordulat nem kis mértékű, egy évvel ezelőtt, 2021. második negyedévében a teljes kihelyezésnek a 19,5 százaléka volt végig fix kamatozású kölcsön. Ezzel szemben egy évvel később a folyósított lakáshitel-állomány 58,7 százalékát tette ki a teljesen kiszámítható kamatozású konstrukció.

Ezzel szemben a korábbi sztár egy évtizeden át változatlan kamatozású lakáshitel aránya egy év alatt 50,50 százalékról 27,10 százalékra csökkent. Az 5 éves kamatperiódusú lakáscélú jelzáloghitelek aránya hasonló mértékben, 29,50 százalékról 14,10 százalékra mérséklődött. Az évente, vagy annál gyakrabban változó kamatozású kölcsönök aránya érdemben nem változott, de ezeket eddig is csak nagyon kis számban választották a magyarok.

Az adatok mélyebb vizsgálata során nem szabad megfeledkezni a támogatott hitelekről, azon belül is a Zöld lakáshitelről, ez a konstrukció ugyanis érdemben hatást gyakorolt a hitelpiacra. Például az új lakások vásárlására és építkezésre igényelt kölcsönök száma érdemben megemelkedett, ugyanis ezt a konstrukciót kizárólag erre a célra lehetett fordítani.

A Zöld Otthon Program keretében folyósított kedvezményes kölcsönök futamidő végéig fix kamatozásúak voltak, vagyis az átrendeződés ezen támogatott hitel térnyerésének is köszönhető volt. Ugyanakkor ki kell hangsúlyozni, hogy az NHP ZOP nélkül is érdemben változott a magyarok kamatkockázathoz való hozzáállása. Az MNB kimutatása alapján ugyanis a Zöld hitel nélkül is messze a végig fix hitelek voltak a legnépszerűbbek, ezek részaránya a folyósított összeg 48 százalékát tették ki 2022. második negyedévében. Ezzel szemben az egy évtizeden át változatlan kamatozású hitelek aránya 38 százalék, míg az 5 évig fix kamatozású kölcsönöké 20 százalék volt az MNB kedvezményes hitelprogramja nélkül.

Az aktuális kamatszinteket megvizsgálva már nem is meglepő, hogy a végig fix kamatozású kölcsön lett a legnépszerűbb az elmúlt hónapokban. A Pénzcentrum lakáshitel kalkulátora szerint az összes piaci jelzáloghitel kamata érdemben emelkedett, ugyanakkor a kiszámítható konstrukciók kisebb mértékben drágultak.

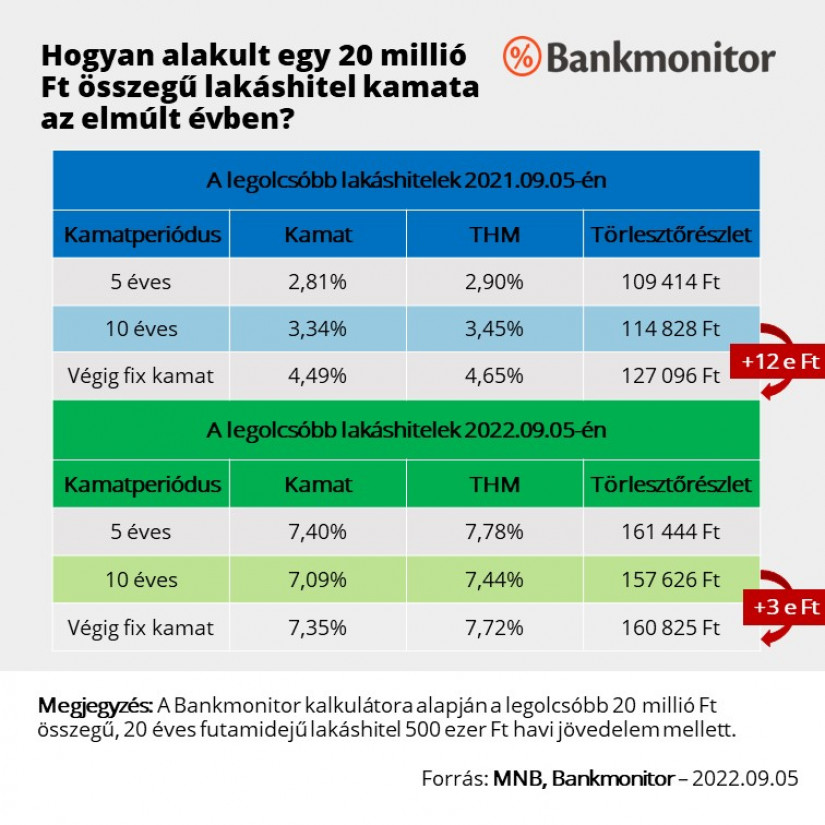

Egy évvel ezelőtt 12 ezer forinttal kellett többet fizetni havonta a biztonságért cserébe, ennyi volt a különbség egy 10 éves kamatperiódusú és egy végig fix kamatozású hitel havi törlesztője között. (20 millió forintra 20 éven át 114 828 forintot kellett fizetni 10 éves kamatperiódus esetén, míg a végig fix kamatozású konstrukciónak 127 096 forint volt a törlesztője). Vagyis 10,7 százalékkal magasabb törlesztőt kellett havonta rendezni a bank felé a biztonságért cserébe.)

Jelenleg az egy évtizeden át kiszámítható kamatozást választva 157 626 forintot kell fizetni havonta, míg a végig fix kölcsönre 160 825 forint a havi fizetnivaló 20 millió forintra. Vagyis jelenleg már csupán 3 ezer forint a "biztonság ára", ami a törlesztő 2,0 százalékos emelkedését jelenti.

Az 5 éven át fix kamatozású kölcsön drágult meg leginkább, jelenleg már magasabb kamat mellett lehet ilyen konstrukciót igényelni, mint 10 éves kamatperiódusú, vagy végig fix kamatozású kölcsönt.

Sokan az emelkedő kamatkörnyezet miatt választanak kiszámítható, biztonságos megoldást. A magyarok jó része ugyanis most szembesült azzal, hogy a hitelköltségek érdemben emelkedhetnek és inkább hajlandók fizetni a kiszámíthatóságért, extra biztonságért cserébe.

A hitelkamatok évek óta nem voltak ilyen magas szinten, tényleg megéri ezt a kamatszintet hosszú távra befixálni? A kérdés jogos, hiszen a kamatváltozás nem egyenlő a kamatemelkedéssel: egy hitel kamata fordulókor akár csökkenhetne is.

Ettől függetlenül érdemes lehet a végig fix kamatok mellett dönteni. Ezzel a lépéssel az adós megvédheti magát egy lehetséges kamatemelkedéstől. Csökkenő kamatkörnyezetben pedig a meglévő kölcsön kiváltásával, lecserélésével ugyanúgy elérhető a kedvezőbb hitelkamat, mint bárki másnak. Ezen lehetőségekről részletesebben ebben a cikkben olvashatsz.